南非2023年度中央政府預算及稅法

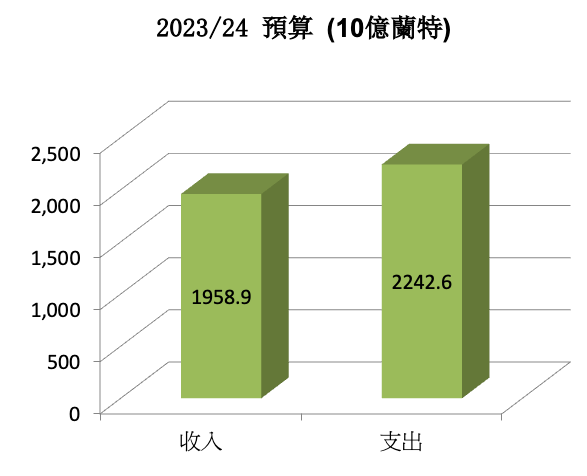

南非財政部長以诺.戈东瓦纳(Enoch Godongwana)於2月22日發表南非政府2023-2024年度預算。以下是預算亮點,針對個人及企業方面分析南非2023年度預算的改變和影響。

南非2023-24年預算赤字達2,837亿元,比去年增加76億元。

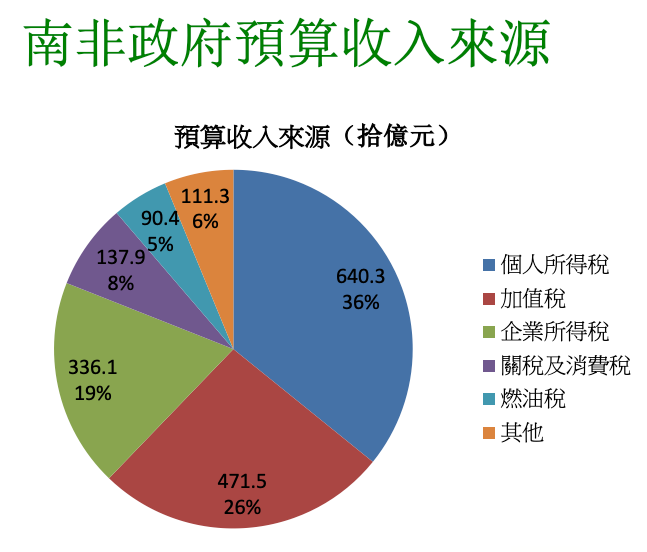

個人所得稅是最大稅收,之後為加值稅及企業稅。

政府年度预算要点 |

|

支出计划 |

|

个人所得税

1. 個人所得稅: 65歲以下年所得不超過R95,750不課所得稅;

65歲以上年所得不超過 R148,217不課所得稅。75歲以上納稅人享有更高免稅額,為R165,689。

還有:

65歲以上年所得不超過 R148,217不課所得稅。75歲以上納稅人享有更高免稅額,為R165,689。

還有:

- 利息所得免稅額度為R23,800(去年R23,800)。這表示以現在定存利率8%來算,個人銀行存款可達R297,500而利息收入免稅。若你是65歲以上,利息所得免稅額度為R34,500(去年R34,500)。免稅儲蓄帳戶年額度維持R36,000。

- 資產增值稅(Capital Gains Tax):資產增值免稅額度為R40,000(不變)。納稅人死亡當年的免稅額度為R300,000。主要自用住宅增值免稅額為200萬蘭特。中小企業股東若賣掉公司時已超過55歲,則公司增值免稅額為R1.8百萬。個人最高增值稅率維持為18%。

- 退休年金(retirement annuity)保費: 可從個人所得扣除額最高為個人所得的27.5%,限額R350,000(不變)。

- 醫療保險保費: 家庭頭兩個人的抵稅額為每月R364,之後每人每月R246。以下用表格說明:

家庭单位 |

每月医疗保险抵税额 |

单身 |

R364 |

夫妻 |

R728 |

夫妻加一个小孩 |

R974 |

夫妻加两个小孩 |

R1,220 |

離職時領出退休基金稅率

離職時所領整筆退休金(lump sum) |

税率 |

R27,500以內 |

0% |

R27,501 – R726,000 |

18% |

R726,001 – R1,089,000 |

27% |

超過R1,089,000的金額 |

36% |

退休單筆福利或遣散福利:退休金應繳所得稅如下表(不變)

退休時所領整筆退休金(lump sum) |

稅率 |

R550,000以內 |

0%免稅額 |

R550,001 – R770,000 |

18% |

R770,001 – R1,155,000 |

27% |

超過R1,155,000的金額 |

36% |

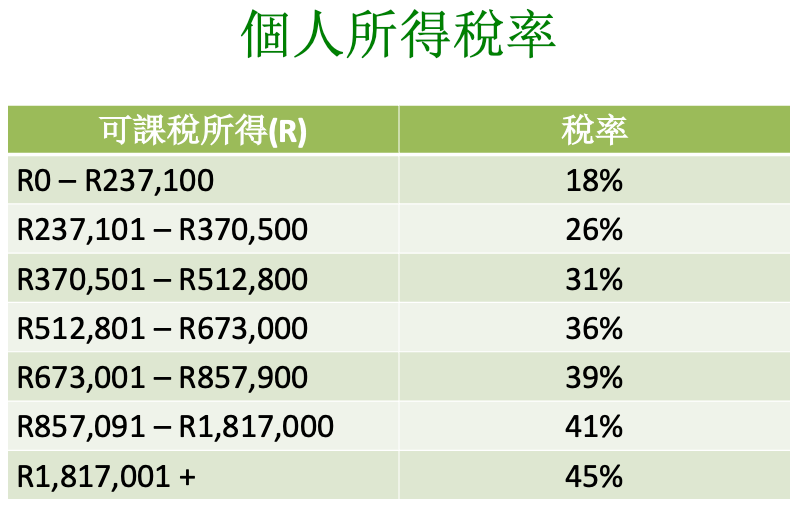

個人所得稅表

南非採漸進所得稅法,收入愈高,稅課得愈重。

- 遺產稅: 遺產稅在3,000萬蘭特以下遺產部分仍維持在20%,超過3,000萬蘭特之遺產課25%遺產稅。遺產免稅額為三百五十萬蘭特,但夫妻中第二位過世時的免稅額增為七百萬蘭特。捐贈給公益事業及生存配偶免遺產稅。(不变)

- 贈與稅: 稅率為20%。超過3,000萬蘭特的贈與課稅25%。每年頭R100,000的捐贈,配偶間的捐贈及捐給特定公益事業免贈與稅。(不变)

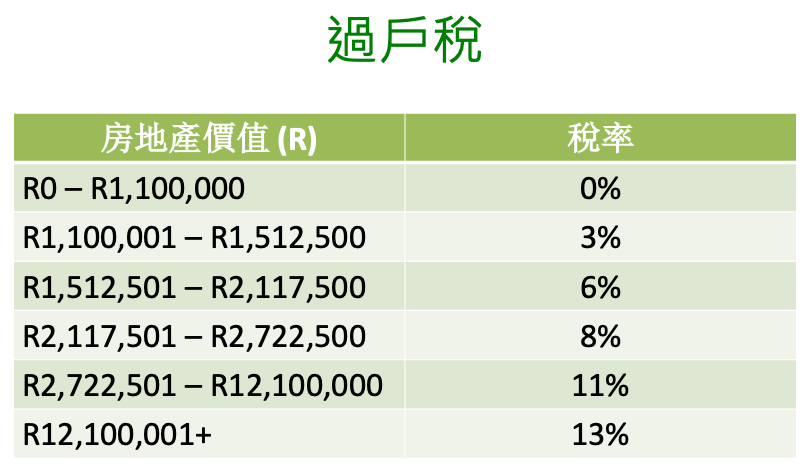

房屋過戶稅(transfer duty):

有调整,110万兰特以下的房子免过户税。

公司及信托所得税

1. 公司所得税率:27%。

2. 小型企业(Small Business Corporations,年营业额2,000万兰特以下)所得税率

可课税收入(Taxable Income) 税率

R0- R95,750 0%

R95,751 – 365,000 7%

R365,001 – 550,000 21%

R550,000以上 28%

此税制为南非政府为鼓励中小企业创业作出的税务优惠,但限于只拥有一家未上市公司股份之股东。

3. 微型企业营业税

可课税之营业额 税率

335,000以下 0%

335,001 – 500,000 1%

500,001 – 750,000 2%

750,001以上 3%

此营业税制适合年营业额一百万兰特以下的微型企业,税务申报简化,一年只需申报两次。

2. 小型企业(Small Business Corporations,年营业额2,000万兰特以下)所得税率

可课税收入(Taxable Income) 税率

R0- R95,750 0%

R95,751 – 365,000 7%

R365,001 – 550,000 21%

R550,000以上 28%

此税制为南非政府为鼓励中小企业创业作出的税务优惠,但限于只拥有一家未上市公司股份之股东。

3. 微型企业营业税

可课税之营业额 税率

335,000以下 0%

335,001 – 500,000 1%

500,001 – 750,000 2%

750,001以上 3%

此营业税制适合年营业额一百万兰特以下的微型企业,税务申报简化,一年只需申报两次。

居住地征税 |

居民就其全球收入徵稅,然而有特定的排除項目。在外國已付稅金可抵扣南非應納稅額。這適用於個人,公司,關閉公司(Close Corporation),信託及遺產。

|

南非居民在海外工作收入 |

从2020年3月1日起,南非税务居民只要在任何12个月内在南非以外的地方度过183天以上,并且至少连续60天在海外,从国外服务收入中赚取的头R1,250,000都将免税 。

实际上,这意味着,超过125万兰特以上的任何国外服务收入都将按照相关纳税居民的边际税率征税。 |

资产增值税(Capital Gains Tax)

最高有效税率为个人及特别信托18%,公司22.4%,其他信托36%。

以下事件触发资产处置:出售,赠与,交换,损失,死亡和移民

以下不列入资产增值税考量:

自住房屋卖出,两百万以内的增值或损失

绝大部分的个人使用资产

退休金

人寿保险保单理赔金额

个人及特别信托年免税额四万兰特

55岁以上个人处置小型企业,企业市值不超过一千万兰特,其增值免税额为180万

个人死亡之年的免税额为30万兰特

以下事件触发资产处置:出售,赠与,交换,损失,死亡和移民

以下不列入资产增值税考量:

自住房屋卖出,两百万以内的增值或损失

绝大部分的个人使用资产

退休金

人寿保险保单理赔金额

个人及特别信托年免税额四万兰特

55岁以上个人处置小型企业,企业市值不超过一千万兰特,其增值免税额为180万

个人死亡之年的免税额为30万兰特

其他稅

6. 股息税(Dividends Tax)

股息税税率为20%。若南非所在地公司或是在南非上市的非所在地公司给付股息给股东,必须代扣20%之股息税。若股息受惠者为南非公司,退休基金或其他豁免者,则免付股息税。

7. 预扣税(Withholding Taxes)

除了股息税,还有以下预扣税是针对非居民的:

特许权使用费(Royalties): 15%。

利息:从2015年3月1日起,从南非来源付给非居民的利息需付15%税。然而南非各级政府债券,银行或交易所上市债券所给付利息免税。

国外艺人和运动员:在南非活动而得收入课15%。

不动产处置:稅率維持不變。非居民賣出房地產,若是個人課7.5%稅,公司課10%,信託課15%稅。

8. 附加价值税VAT

15% 。銷售可課稅貨品超過一百萬一年的供應商必須註冊VAT,介於五萬和一百萬可以自願註冊。某些商品(例如農業產品)的VAT為零。

9. 证券转让税

公司股票转让需付百分之0.25的证券转让税

10.国际机票税

博茨瓦纳,赖索托,史瓦济兰及纳米比亚,每旅客100兰特。其他国家190兰特。

11. 技能开发征费 Skills Development Levy

公司付员工薪资之百分之一为技能开发征费。年员工薪资五十万元以下之公司免缴。

12. 失业保险费(UIF)

员工给付百分之一,公司给付百分之一为失业保险费。

13. 信托所得税率:45%

14. 南非国税局利率

員工附帶福利 - 免息或低息貸款 年息8.25%

遲延或短付稅10.5%

退還多繳臨時稅(provisional tax) 6.5%

上訴成功退稅10.5%

規定的期限後增值稅退稅10.5%

遲繳增值稅10.5%

關稅和消費稅10.5%

股息税税率为20%。若南非所在地公司或是在南非上市的非所在地公司给付股息给股东,必须代扣20%之股息税。若股息受惠者为南非公司,退休基金或其他豁免者,则免付股息税。

7. 预扣税(Withholding Taxes)

除了股息税,还有以下预扣税是针对非居民的:

特许权使用费(Royalties): 15%。

利息:从2015年3月1日起,从南非来源付给非居民的利息需付15%税。然而南非各级政府债券,银行或交易所上市债券所给付利息免税。

国外艺人和运动员:在南非活动而得收入课15%。

不动产处置:稅率維持不變。非居民賣出房地產,若是個人課7.5%稅,公司課10%,信託課15%稅。

8. 附加价值税VAT

15% 。銷售可課稅貨品超過一百萬一年的供應商必須註冊VAT,介於五萬和一百萬可以自願註冊。某些商品(例如農業產品)的VAT為零。

9. 证券转让税

公司股票转让需付百分之0.25的证券转让税

10.国际机票税

博茨瓦纳,赖索托,史瓦济兰及纳米比亚,每旅客100兰特。其他国家190兰特。

11. 技能开发征费 Skills Development Levy

公司付员工薪资之百分之一为技能开发征费。年员工薪资五十万元以下之公司免缴。

12. 失业保险费(UIF)

员工给付百分之一,公司给付百分之一为失业保险费。

13. 信托所得税率:45%

14. 南非国税局利率

員工附帶福利 - 免息或低息貸款 年息8.25%

遲延或短付稅10.5%

退還多繳臨時稅(provisional tax) 6.5%

上訴成功退稅10.5%

規定的期限後增值稅退稅10.5%

遲繳增值稅10.5%

關稅和消費稅10.5%

退休金制度改革

财政部秉持有效循序渐进原则,2016年3月1日起实施退休金改革法规如下:

- 雇主提拨退休金金额算为员工福利,纳入个人所得课税。

- 纳税人可将个人所得最高至27.5%投入各类退休金,最高达每年350,000兰特,并从个人所得抵扣。换句话说,国税局将给予纳税人更多税务上奖励,投资退休金,为养老储蓄。

- 原本Provident Fund(公积金)会员提拨金额不能节税,从3月1日起并入以上退休金节税金额,可以节税。

- 退休年龄时,若退休金金额不满R247,500,会员可以申请一次性提领。

- 离职时必须保留退休金继续投资,不得提领。

- Provident Fund(公积金)会员退休时最多只能提领三分之一,余额按月给付。根据现行法规,公积金会员退休时可以一次性提领全部退休金金额。

- 各公司的退休金必须寻找并决定适合离职员工转存退休金之退休保存基金。

- 各公司的退休金必须订定说明,引导将退休员工把领取之退休金转换成长期每月定期退休收入。

- 开放更多金融相关机构销售退休年金产品,以提升竞争。

- 废除领取政府退休金的收入测试。也就是说,届时65岁以上老人,不论贫富,皆可领取政府退休金。

免税储蓄账户 |

免税储蓄帐户现在法规如下:

每人每年可存R36,000在此帐户,终生上限额为R500,000。未来这些上限应会根据南非通货膨胀率调整。帐户内利息,股息及增值所得皆免税。若每年储蓄金额超过36,000元,超过之部份将被课40%的税。投资人可以随时提领。 税务优惠储蓄帐户种类包括银行存款帐户,基金投资帐户,南非零售国债,证交所交易基金。现有南非各大银行,保险公司,投资公司提供免税储蓄帐户。 国税局应允许投资人在不同的免税投资帐户转换。 |